海上事故の共同海損とは?いつ宣言される?

昨年末のニュースで衝撃的だったのがコンテナ船「ONE APUS」の映像。皆さん覚えていらっしゃいますか?

デッキ上で崩れながらもギリギリ段積みされたコンテナの数々。どういう原理で落ちずに耐えているのか分からない状態のものや、潰れてコンテナ内部の荷物が露出したものまでありました。物流に携わる方なら、この後の膨大な処理や調整、作業を思うと頭を捻って抱えたことではないでしょうか。

ONE APUSは中国から北米に向けて航行中、12月1日に激しい荒天に見舞われ、デッキ上のコンテナが倒壊。64本の危険物(DG)を含む1816本ものコンテナが海中に流出しました。そして安全確保のため、航路を変更。避難港として神戸港に12月8日寄港し、その後荷卸し作業を開始しました。

残ったコンテナの陸揚げ及び積み替え作業は1カ月以上を要するのではないでしょうか。この原稿を書いている1月はじめ、SNSの現地ウォッチャーによれば、6割程進んだところのようです。

さて今日は、今回のような海難事故により予想される「共同海損」についてお話ししたいと思います。(現時点ではプレスリリース等で共同海損の宣言がされていません。)

参考サイト:ONE APUS Information Centre

https://www.one-line.com/ja/news/media-statement-one-apus

■ 共同海損とは

船舶が座礁や火災、浸水、衝突、故障などの海上危険にさらされたとき、船長判断で緊急処置を取ることがあります。その費用や損害を、船主や荷主ら関係者で按分して負担する制度です。

共同海損が宣言されるには4つ要件があり、これら全てを満たさなければなりません。

・船舶、積荷、運賃の共同の危険であること。

・危険が生じたため安全を確保するための行為であること。

・船長による「故意」で「合理的」な行為であること。

・「異常な」費用が支出されたこと。

認められる損害、費用には以下などがあります。

・任意座礁

・投荷

・燃料不足

・船火事の消火による水濡れ損害

・避難港での荷卸しなどで生じた損害

・曳船料など避難港入港にかかる費用

・仮陸揚げや保管、再積込等の費用

・救助費用

・乗組員の給食料など船費

・代船輸送費

事故の連絡を受けた船会社は保険会社とともに、共同海損を宣言するかを検討します。

上記ONE APUSの場合、コンテナの流出自体は悪天候による倒壊であり、故意に行われたものではないとみられ、単独海損になると思われます。単独海損とは荷主や船舶が単独で損害を負担するものです。避難港である神戸港へ寄港や入港に要する費用や荷役料などが共同海損の対象になるでしょう。

費用負担の精算はとても複雑で専門性を要するため、専門の共同海損清算人が行います。関係者の調整に時間もかかるため、事故後解決まで数年を要したという事例もあります。

近年はコンテナ船の大型化が進み、コンテナ荷動き量も年々増加しています。デッキ上にコンテナを10段以上段積みすることもあり、海事災害のリスクが高くなっています。貨物の適切な積み込み、固定が求められる中、昨今はCOVID-19の大流行と中国の急激な経済回復という状況にあります。ONE APUSの件では、乗組員の交代制限など人員や時間の制限の中、貨物の適切な積み込みに問題がなかったか、調査が進められていくでしょう。

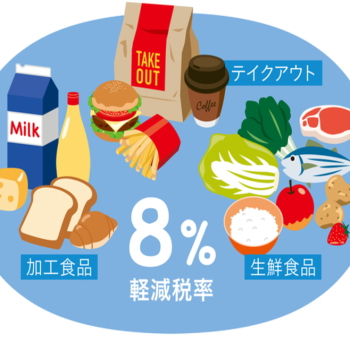

共同海損の分担金は貨物海上保険の補償対象です。貨物に付保してあれば、荷主が予定外の支出に慌てることはないでしょう。共同海損が宣言されれば、保険会社に連絡すると、その後の手続きを代行して対応してくれます。貨物が無事なら、分担金の支払い後、引き取りができます。

貨物が安価であれ、思わぬリスクをさけるためにはやはり、海上保険をかけることをおすすめします。

2021/01/06

simalu 元通関士の実践コラム